定價能力取決邊際效應,電商行業(yè)“價格戰(zhàn)”敏感度持續(xù)降低

圖片來源@視覺中國

文|老鐵

雙十一平臺之間免不了進行價格戰(zhàn)廝殺,既然這是一場以折扣起家的購物節(jié),平臺價格折扣程度就成了平臺間秀肌肉的最直觀辦法,外界又往往會通過“肌肉質(zhì)量”來評判平臺:哪家折扣大就代表對商家管理能力越強,也就是定價能力更強,用戶粘性也就越高,平臺的成長預期更好。

在過去幾年,天貓,京東,拼多多,乃至過氣的蘇寧,國美都希望可以在雙十一獲得更好的評分,以拿到市場以及商家的好評。

雙十一也可謂是零售企業(yè)的一次年終大考,是騾子是馬任市場評述。

在對行業(yè)進行研究和分析之后,我們認為雙十一乃至整個電商行業(yè)的價格戰(zhàn)敏感度都是持續(xù)降低的,甚至價格戰(zhàn)將會逐漸退出行業(yè)。

定價能力取決邊際效應

在傳統(tǒng)分析表述中,電商是具有“先進生產(chǎn)力”特性的,通過商業(yè)模式創(chuàng)新,改變了零售交易模式,延展了商家的服務(wù)邊界。也正是在此先進性之下,電商行業(yè)經(jīng)歷了十余年的蓬勃發(fā)展,在以往優(yōu)秀成長背景之下,市場難免會有亢奮預期,認定該模式將繼續(xù)高歌猛進,甚至其他各類零售模式都需要以此為榜樣進行改造,“新零售”概念呼之欲出。

既然線上有如此高的成長性,其必然要具有更高的定價權(quán),加之線上經(jīng)營理論上固定成本更低,以高效模式打掉終端價格就成了輿論中的“合理性”。

如果用過去幾年現(xiàn)象倒退理論上述模式自然沒太大問題,但回歸經(jīng)濟學常識就難免要推敲一番。

“邊際效應遞減”是我本人在分析企業(yè)和產(chǎn)業(yè)時最常用的經(jīng)濟學原理,原因在于隨著規(guī)模效應以及行業(yè)發(fā)展的特殊規(guī)律,大多數(shù)行業(yè)的增速在長期內(nèi)都將是遞減的,換句話說,在邊際拉動效應較強之時,線上是可以通過“增長機會”拿到市場終端定價權(quán),但在邊際效應遞減背景之下,渠道之間的定價博弈將會強化,線上定價能權(quán)就有可能旁落他人之手。

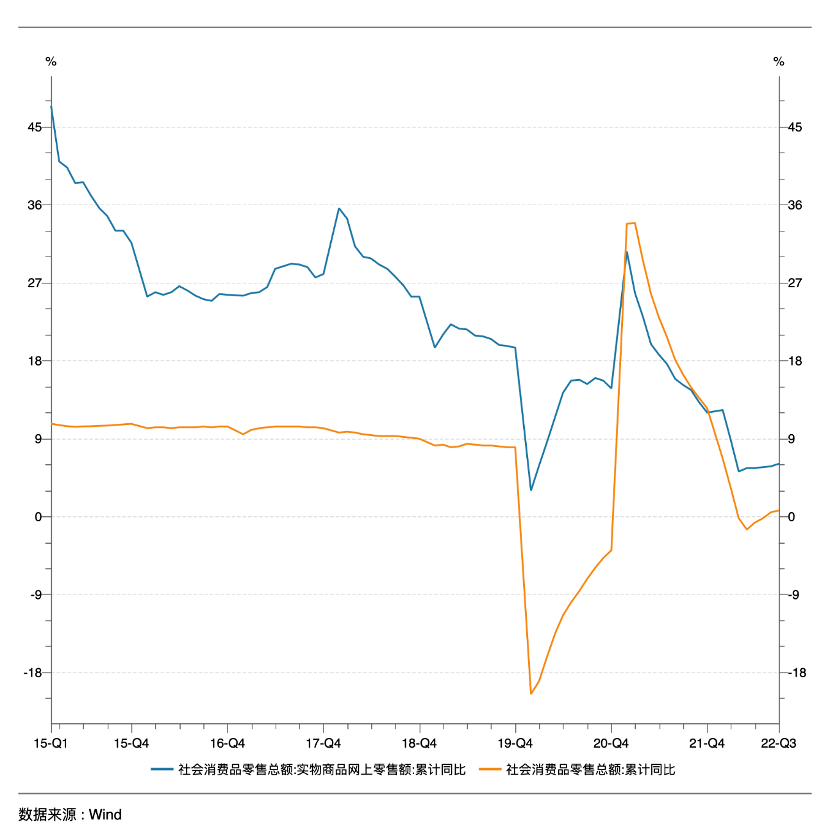

那我們就看線上實物零售的成長性,見下圖

我們用社零總額與線上實物零售累計值同比變動做對比,可以非常直觀看到兩條折線的增速差在逐漸收斂,2021下半年后兩條線幾乎要重合。我們固然可以用“疫情下內(nèi)需不足”來自我安慰,但放長時間線去看,線上實物電商增速變緩的趨勢又是無可爭議的。

于是對線上經(jīng)濟抱以熱忱的觀點又會拋出新的觀點:疫情中線上平臺的便捷操作會加速電商用戶教育,讓下沉市場,老年人納入電商基本盤,這都是行業(yè)走出第二曲線的征兆。

以上觀點幾乎成了業(yè)內(nèi)共識,言外之意不要糾結(jié)于短期數(shù)據(jù),預測未來需要打開格局和視野,裝入新的積極因素,預期就自然樂觀許多。

我本人有段時間對此也是十分信服,也因此暗中調(diào)整了線上零售平臺的估值能力,不過在對行業(yè)進行持續(xù)觀察之后,也不免擔心在估值中過分注入自己的偏愛。

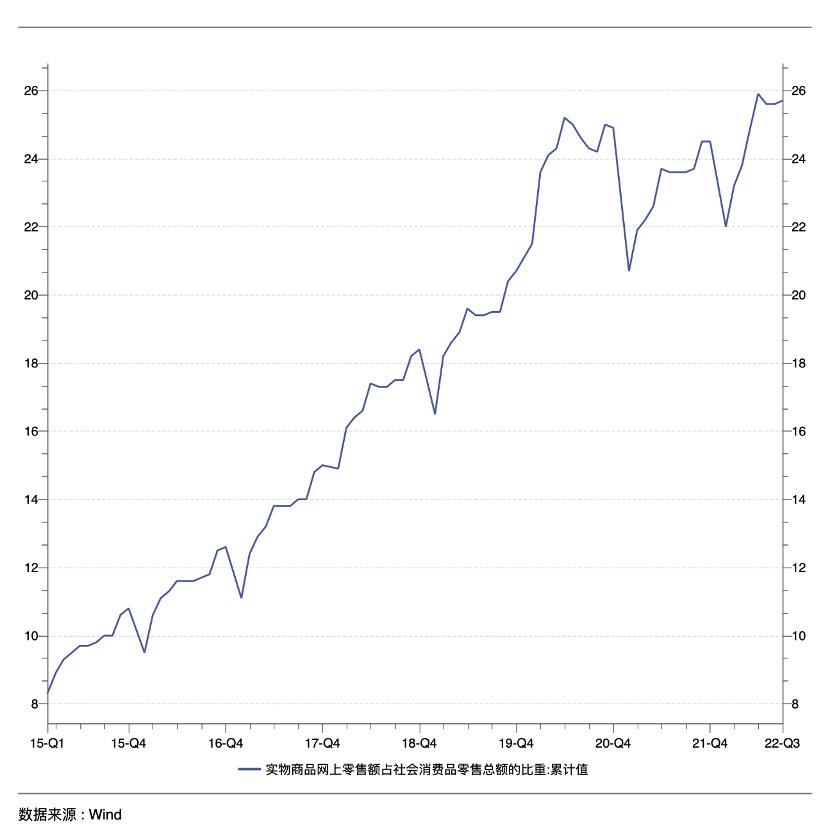

在上圖中可以看到,2020年之后確實短期內(nèi)迅速拉動了線上實物電商的滲透率,但從此之后便進入了平臺期,數(shù)據(jù)中樞圍繞25%上下浮動,較之傳統(tǒng)零售方式,線上零售的邊際收益狂飆的優(yōu)越性無疑是在褪去的。

從邊際效應角度去考慮,可以將線上零售概括為:

其一,行業(yè)依然遵循了邊際效應遞減的原則,抑或是說盡管行業(yè)經(jīng)過多重創(chuàng)新,也在短時間內(nèi)有非常積極的效果,但行業(yè)整體提高邊際效應的第二曲線并未形成;

其二,由于此前市場對行業(yè)邊際效用的考量主要來自于既往歷史,這難免高估和充滿主觀色彩,剔除這些因素,整個行業(yè)邊際效用遞減的速度將會大過預期。

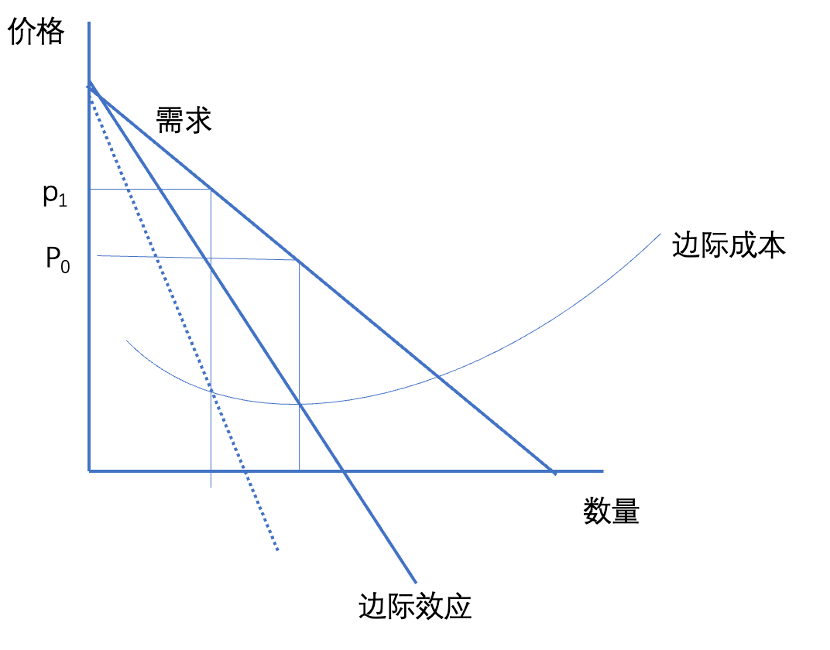

在經(jīng)濟學中,企業(yè)利潤最大化定價策略遵循于“邊際成本等于邊際效用”,如果邊際效用遞減幅度大過預期,則可以影響市場的定價機制,見下圖

如果將線上零售視為整體,在最初邊際效應等于邊際成本交叉點與需求曲線相交,會有一個利潤最大化價格P0.如果邊際效應將要低于預期,為維持利潤最大化就會產(chǎn)生新的市場價格P1.P1明顯大于P0.顯然如果線上邊際效應遞減超出預期下行,就會使得商家重新審視線上的定價策略,整個價格體系開始上行,由此線上的定價權(quán)開始稀釋。

線下零售將觸底反彈

以上為較為學術(shù)化的分析,如果與現(xiàn)實相結(jié)合就需要證明線下零售是否有觸底反彈的趨勢,如果有此征兆,則線上的優(yōu)勢則會在博弈論中不斷被蠶食,倘若線下依然不能打,短期內(nèi)線上依然可以用渠道優(yōu)勢來維護自己的定價權(quán),平臺之間競爭膠著,價格戰(zhàn)也就不會馬上退出。

在過去的三年,受消費場景所限線下零售可謂遭遇了重創(chuàng)。對于整個線下零售場景,就要重新進行一輪供需再平衡,而其中又會面臨兩層的供需再平衡。

第一層,商業(yè)地產(chǎn)的需求由于行業(yè)景氣度銳減,倒逼租金下降;

第二層,線下消費又會出現(xiàn)供不應求(短期退出幅度商家超出了消費潛力的變化)。

綜合起來對商家就意味著:商業(yè)租金降低,總營收則有上漲的潛力,可有效扭轉(zhuǎn)線下市場的收益率,也就是我們常說的“觸底反彈”。

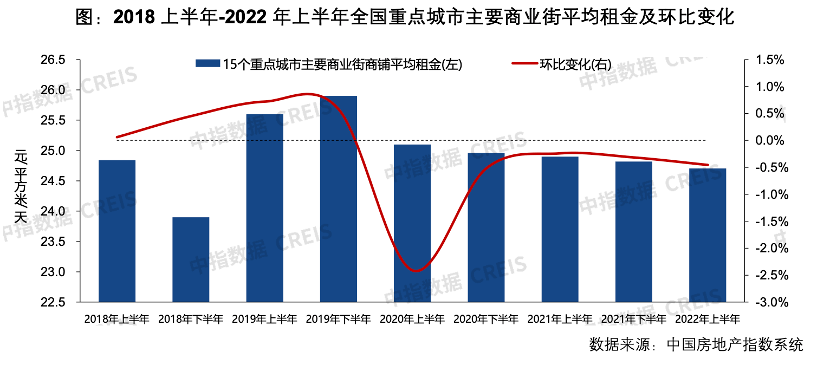

根據(jù)中指數(shù)據(jù)披露,2022上半年全國15個城市主要商業(yè)街商鋪的平均租金仍然低于2018上半年水平,第一層行為已經(jīng)在發(fā)生。

第二層其實也為時不遠,一方面關(guān)于疫情開放的預期越來越強烈,一旦實現(xiàn)線下零售則首當其沖,需求會迅速放大;另一方面,我們也要注意到一些互聯(lián)網(wǎng)企業(yè)已經(jīng)意識到線上成長的局限性以及線下的巨大潛力,開始以即時零售以促進線下交易(如美團和京東),這又會放大線下的增長潛力。

當線下重新進入常態(tài)(無論是主動還是被動),在線上邊際效應遞減的背景下,都可以進一步制衡線上的定價能力,總之,線上在整個零售市場的定價能力是在銳減的。

平臺無動力打價格戰(zhàn)

當線上整體定價能力不再之時,線上個體之間其實亦無再打價格戰(zhàn)的能力和必要。

回到開篇的商業(yè)模式,價格戰(zhàn)的初衷是為吸引用戶,進而做大規(guī)模,然后再吸引商家,最終實現(xiàn)平臺商業(yè)利益的最大化,對于零售市場,拿到了價格優(yōu)勢,就奪得了競爭先機。

又由于線上完全打開了交易的物理邊界,較之線下當年的國美和蘇寧價格戰(zhàn),線上的競爭更是慘烈(比價網(wǎng)站在此亦“功不可沒”)。

不過上文是從經(jīng)營邏輯入手分析的,在其之外還有一層“資本邏輯”:當處于價格戰(zhàn)優(yōu)勢地位時,就越能吸引用戶和交易,而資本市場則又會以此對平臺進行估值,且創(chuàng)造出了非常寬松的估值標準(市銷率,GMV估值,用戶規(guī)模估值等等),言外之意,只要平臺具有價格優(yōu)勢,就可以在資本市場獲得高溢價(財富增值能力更高),至于價格戰(zhàn)背后是否能獲得持續(xù)穩(wěn)定的經(jīng)營效率,這反而是次要目的。

當京東以價格戰(zhàn),低毛利,高虧損上市且獲得市場追捧之后,又刺激了市場討好市場的神經(jīng),于是價格戰(zhàn)層層加碼,無論怎樣商業(yè)模式,只要是從事零售業(yè)務(wù),價格戰(zhàn)幾乎是必要手段,如果平臺商家不愿意低價,那就廣告流量補貼,最終走上了平臺補貼的價格戰(zhàn)。

如今,資本市場已經(jīng)趨于理性,隨著每日優(yōu)鮮的失敗,不顧商業(yè)利益和可持續(xù)經(jīng)營的商業(yè)模式已無生存機會,且在美聯(lián)儲加息的進程中,資本市場風格也在切換,從追求不確定的成長性企業(yè)到對盈利確定企業(yè)的轉(zhuǎn)移。

平臺進行價格戰(zhàn)的心氣已不同往日,更不客氣的說,平臺之間已經(jīng)沒有打價格戰(zhàn)的能力。

在前文分析中樹立了一個基本原理,商家的定價原始動機來自于邊際效應,一旦邊際效應改變定價機制也將隨之改變。

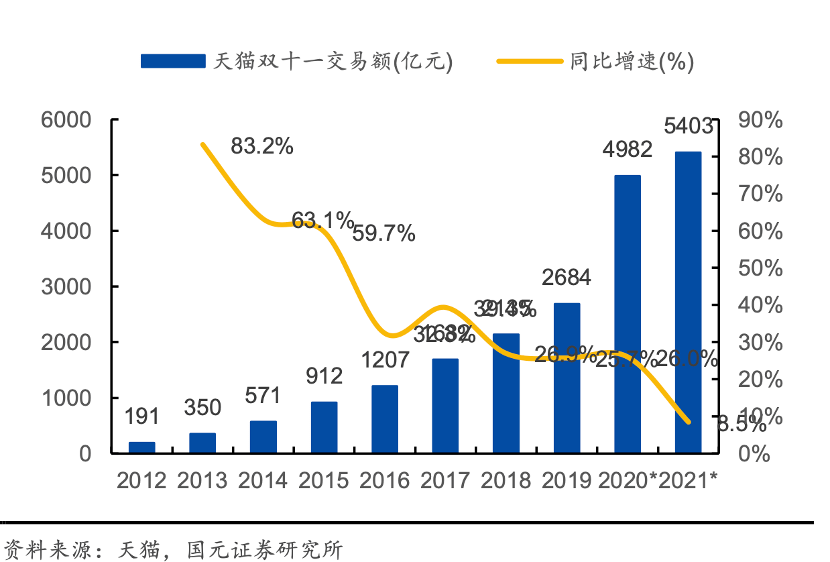

在上圖中天貓的交易數(shù)據(jù)也就告訴了我們這個道理,當雙十一的增速開始變緩,商家在平臺的邊際收益就會減少,從內(nèi)心里就會拒絕在平臺過分降價,平臺的控價能力就會隨之降低。

那么京東是否有追逐價格戰(zhàn)初心呢?答案也是否定的。

從博弈論的角度,此時的京東需要的是追求可持續(xù)增長,急于改善損益表的表現(xiàn),企業(yè)通過流量補貼和現(xiàn)金補貼追求低價的動機也就隨之下降。

且在一個博弈環(huán)境內(nèi),市場占比最大的兩大平臺商家是誰都得罪不起的,否則就會發(fā)生相互削價競爭的惡性連鎖反應,出于種種考慮,商家會給不同平臺同樣的價格。

平臺之間價格不再是突出差異,取而代之的將會是服務(wù)。這個雖然許多年以前就在討論,直到此時我們才覺得平臺是真的到講服務(wù)的時候了。

最后總結(jié)本文:

其一,整個線上零售將進入新常態(tài):邊際效應加速遞減,成長性收窄;

其二,線上整體的定價能力下降,尤其在線下開放后;

其三,平臺之間不再有能力和動力進行價格戰(zhàn);

其四,對于高成長性平臺,也會被迫在價格戰(zhàn)上妥協(xié)和讓步。

最后附送大家一個小問題:為何明明價格戰(zhàn)已經(jīng)打不起來,李佳琪為代表的帶貨直播卻以低價洶涌而至,很長一段時間業(yè)內(nèi)都在討論頭部主播已經(jīng)掌握了供應鏈體系,那就有潛力成為價格戰(zhàn)的新勢力,天天直播就是天天特價。

在上文中其實我們已經(jīng)知道了答案,隨著帶貨主播越來越多,頭部大主播必然被分流(平臺也不可能任由一個主播做大),頭部主播越多,對于商家選擇則越多,選擇越多,商家就會逐漸掌握定價權(quán),且?guī)ж浿鞑サ倪呺H效應較之京東和阿里這般大型企業(yè)要低的多得多。

網(wǎng)紅們打價格戰(zhàn),尤其是價格戰(zhàn)還要危及大平臺的定價權(quán),都注定是不會長久的,未來帶貨主播們還是要回到初心:分享和為產(chǎn)品導購。

對于短視頻帶貨平臺,在有高成長性的情況下就要“居安思危”考慮低價優(yōu)勢淡化之后如何穩(wěn)定經(jīng)營效率,強化算法和內(nèi)容以及平臺的激勵機制,讓帶貨主播可以繼續(xù)保持激情。

來源:IT時代網(wǎng)

IT時代網(wǎng)(關(guān)注微信公眾號ITtime2000,定時推送,互動有福利驚喜)所有原創(chuàng)文章版權(quán)所有,未經(jīng)授權(quán),轉(zhuǎn)載必究。

創(chuàng)客100創(chuàng)投基金成立于2015年,直通硅谷,專注于TMT領(lǐng)域早期項目投資。LP均來自政府、互聯(lián)網(wǎng)IT、傳媒知名企業(yè)和個人。創(chuàng)客100創(chuàng)投基金對IT、通信、互聯(lián)網(wǎng)、IP等有著自己獨特眼光和豐富的資源。決策快、投資快是創(chuàng)客100基金最顯著的特點。

熱門文章

精彩評論

小何華為現(xiàn)在牛的不只是設(shè)備商了,,華為的手機現(xiàn)在也是全球銷量不錯,國內(nèi)也算是老大了,之前用小米,,現(xiàn)在都改華為了。。產(chǎn)品確實不錯。

小何華為現(xiàn)在牛的不只是設(shè)備商了,,華為的手機現(xiàn)在也是全球銷量不錯,國內(nèi)也算是老大了,之前用小米,,現(xiàn)在都改華為了。。產(chǎn)品確實不錯。 小何三星手機在中國還有市場嗎?看看現(xiàn)在滿大街的vivo和oppo ,,華為,,小米線下店,,就是知道三星的市場基本沒有了。。

小何三星手機在中國還有市場嗎?看看現(xiàn)在滿大街的vivo和oppo ,,華為,,小米線下店,,就是知道三星的市場基本沒有了。。 小何滴滴打車現(xiàn)在也沒有之前那么火了,,補貼也少了。。

小何滴滴打車現(xiàn)在也沒有之前那么火了,,補貼也少了。。來自: 【人物】滴滴創(chuàng)始人程維回顧與Uber競爭:中國互聯(lián)網(wǎng)從來沒有輸過--IT時代網(wǎng)

小何今日頭條要把騰訊的地方各頻道給霸占了。。

小何今日頭條要把騰訊的地方各頻道給霸占了。。來自: 少年頭條對壘中年騰訊:解局兩代互聯(lián)網(wǎng)公司商業(yè)之戰(zhàn)--IT時代網(wǎng)