持牌消金全景圖:巨頭改寫格局,“一超多強”演變“三足鼎立”

圖片來源@視覺中國

文|冰鑒科技研究院

建信消金獲批,使一度沉寂的消費金融市場又起波瀾。憑借國有大行的流量和資金優勢,持牌消費金融行業的既有格局將被改寫:消金市場將從目前的“一超多強”演變成螞蟻消金、建信消金、招聯金融的三足鼎立之勢,頭部聚集效應將會更加明顯。

與此同時,冰鑒科技研究院統計發現,總資產(或貸款余額)200億已經成為絕大多數消費金融公司在規模上難以逾越的坎。截至2021年末,僅9家消金公司總資產超過200億,部分消金公司高速增長后又跌回200億以內,甚至在100億以內苦苦掙扎,如何穩步增長成為中小消費金融公司的一大挑戰。

此外,對比純線上獲客的招聯金融和線下為主的興業消金可以發現,兩家公司業務均保持高速增長,各項指標表現都很優異,短期很難判斷線上、線下兩種消金模式孰優孰劣。某家頭部消金公司從去年起大規模裁員,急速收縮線下業務并轉型線上,是否操之過急?

一、整體概況:總資產和貸款余額保持高速增長,但是整體規模依然較小

(1)高速增長

自2010年試點以來,持牌消費金融公司已經經歷十二年發展,雖然增速較高,2021年資產規模是2016年的5倍多,但是總資產規模和貸款余額,并沒有如預期般突破一萬億。

(2)整體杠桿較高

對比消金公司和小額貸款公司可以發現,雖然后者2021年貸款余額9415億,多余前者。但是,小貸公司實繳資本高達7773.14億,杠桿倍數(貸款余額/實收資本)僅1.2,絕大部分小貸公司是在使用股東自有資金放款,外部融資微乎其微。而同期消費金融公司貸款余額與實繳資本之比高達11.3,用足了監管規定的杠桿上限。

二、公司分析:按照實繳資本來判斷,股東整體實力呈現二八分布

(1)股東實力后來居上

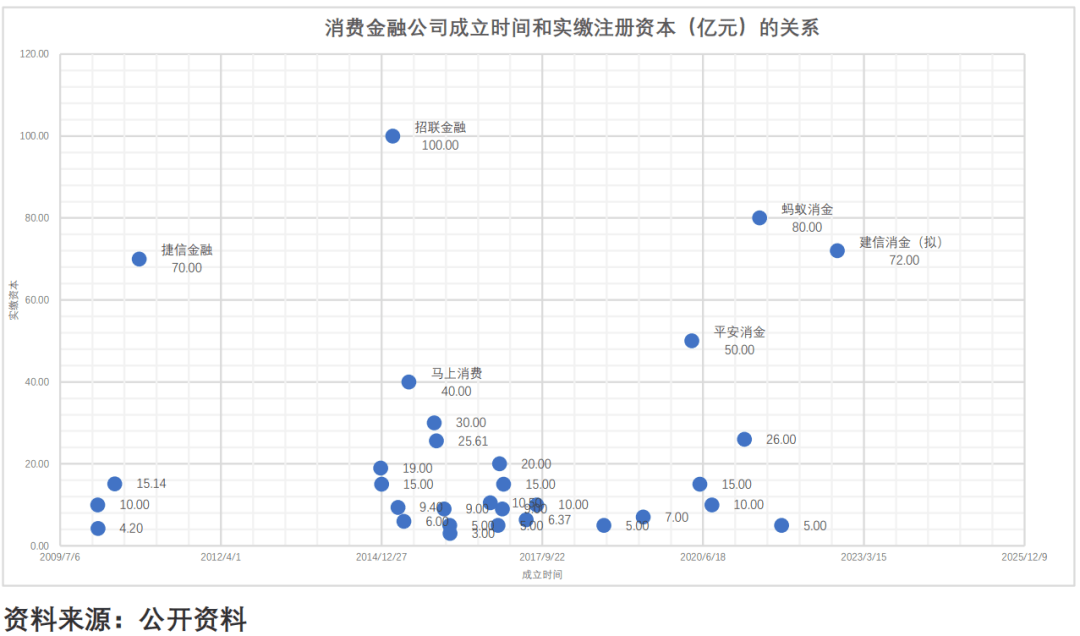

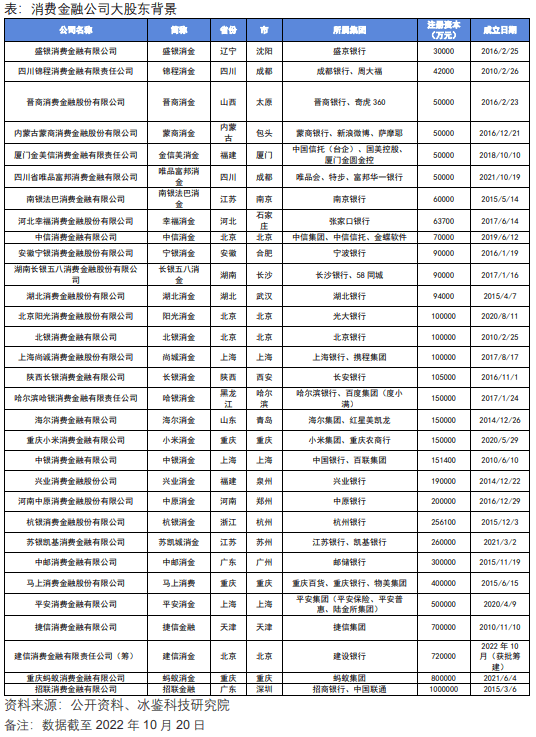

從股東出資看,絕大部分消費金融公司注冊資本少于40億,僅平安消金、螞蟻消金、招聯金融、捷信金融、馬上消金等五家消費金融公司實繳資本大于等于40億。2022年10月,獲批籌建的建信消金預計注冊資本72億。整體上看,平安、螞蟻、建設銀行等實力較強的機構獲取消金牌照較晚,依靠股東實力仍后來居上。

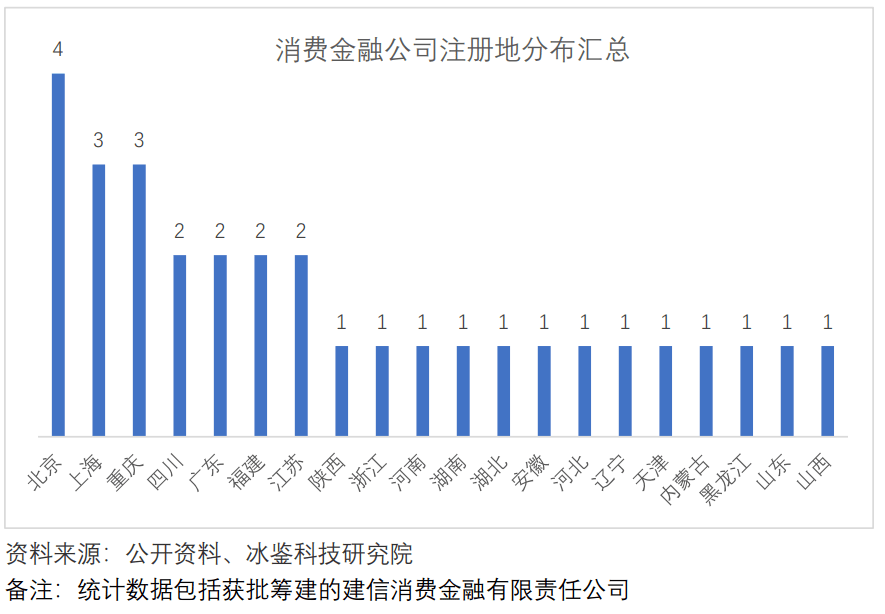

(2)申請牌照主要看主發起人資質

近期,建設銀行宣布建信消費金融公司獲批籌建,使得北京成為全國消金公司注冊地最多的地區。這也表明消費金融公司的申請并不完全按照地域或者一省一家的標準,更看重主要發起人的資質。目前來看,符合資質的發起人更容易獲得批準籌建,特別是全國性股份制銀行等金融機構作為發起人的消金公司更受監管偏愛。此外,四川和重慶合計獲得5張消金牌照,體現了“成渝共建西部金融中心”的國家政策優勢。

三、業務分析:受到杠桿限制,目前頭部消金公司資產增速有所放緩

(1) 部分消金公司杠桿較高,增長潛能受限

據統計,排名前六的消費金融公司總資產合計4700多億,占2021年全部消費金融公司總資產的60%以上,消費金融行業業務規模二八定律暫未形成。冰鑒科技研究院認為,其主要原因是頭部消金公司雖然資本充足率符合監管要求,但部分消金公司由于歷史原因,通過聯合貸款出表(出資30%),表內杠桿依然較高,受到監管關注,未來的增長潛能或仍受到限制。

(2)業務規模與成立時間關系不大,主要與實繳資本有關

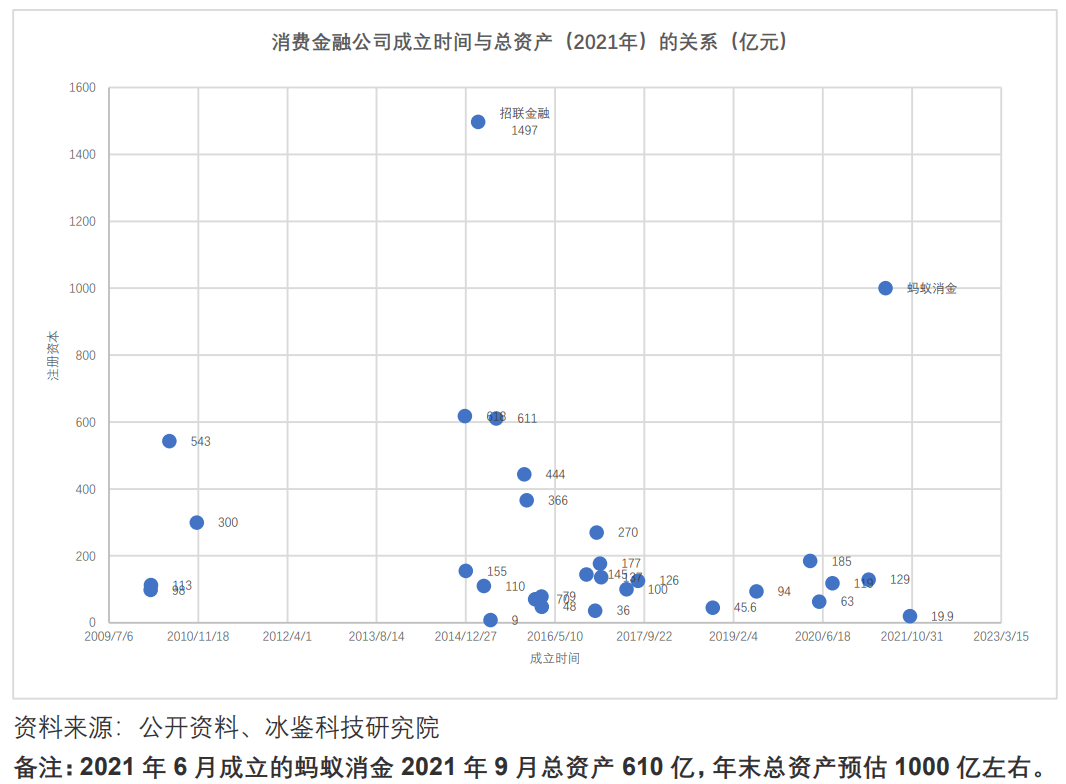

從成立時間看,消費金融公司成立時間與總資產之間的相關系數僅0.1,這說明二者之間并沒有表現出相關性。相反,成立較晚的消費金融公司表現突出,如招聯金融和螞蟻消金。

從散點圖看,2021 年末消費金融公司整體上呈現“一超多強”的競爭格局。此外,消費 金融公司總資產(2021 年)與實繳資本之間相關系數為 0.81,表現出強相關性。絕大部分 消費金融公司資產集中在 200 億以下, 其中總資產低于 200 億且注冊資本少于 20 億的消 金公司高達 20 家,占全行業的三分之二,但其總資產合計僅 1860 億左右,占全行業總資 產的 25%。冰鑒科技研究院認為,總資產(或者貸款余額)200 億,已經成為消費金融公司 整體實力的重要分水嶺。

(3)獲客方面:自建分期商城不再受歡迎,小微企業主成關注對象

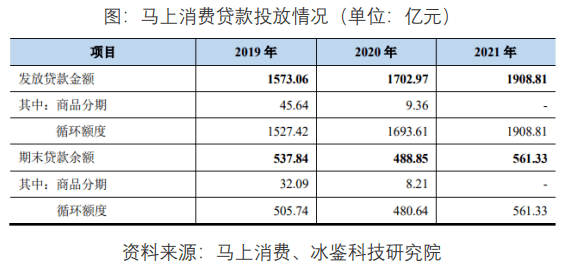

通常認為有場景的分期業務,更有利于風險控制。但現實狀況是,部分消金公司開始收 縮或者放棄自建分期商城。如幸福消金,因公司業務和系統調整,幸福分期商城已于 2022 年 1 月 24 日起暫時停止服務。事實上,早在 2021 年初,馬上消費就已無商品分期的新增 投放。除此之外,捷信消費金融旗下捷選商城于 2021 年 11 月 22 日起暫時不能提供服務, 2021 年 8 月 1 日盛銀消費金融也中止商城業務。

不過,一些消費金融公司依然支持自家股東產品的分期消費。類似于平安消金分期商城由平安健康提供服務,螞蟻消金對接花唄,小米消金為小米商城提供分期服務,海爾消金對接海爾電器。冰鑒科技研究院認為,消金公司不再執著于自建分期商城,其主要原因是該業務門檻較高,且自身缺少電商基因,其次是客戶更喜歡現金貸,商品分期業務在短期內難以起量。在獲客方向上,多家消費金融公司又開始探索小微企業主、個體工商戶、法人、股東等群體,但其平均貸款年化利率接近20%,企業主的經營盈利能否覆蓋借貸本息,值得推敲。此外,消費金融公司經營的消費金融業務與小微企業主經營貸款風控邏輯仍有較大差異,由于企業經營風險大,其貸款壞賬率遠遠大于個人消費金融業務,這也對消費金融公司開展小微企業主貸款帶來一定挑戰。(4)業務模式:線上線下孰優孰劣未可知

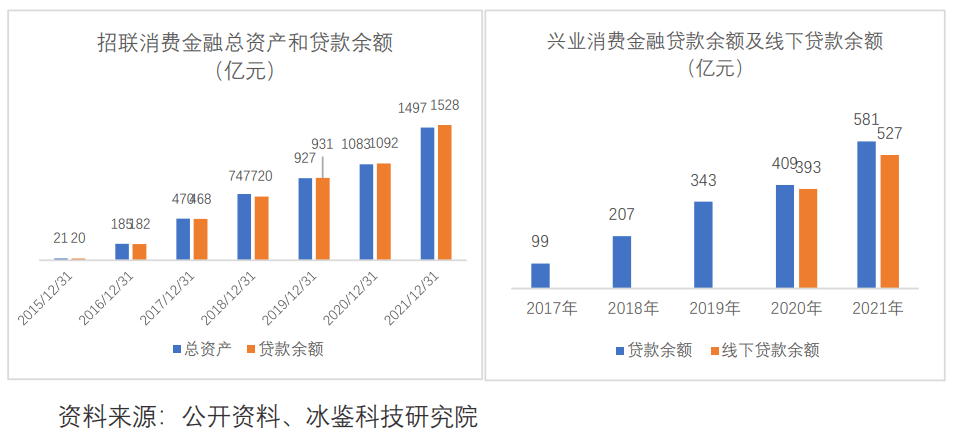

目前來看,招聯金融是消金行業線上模式的代表,興業消金則代表線下模式。成立于2015年3月的招聯金融可謂一枝獨秀,貸款余額一直保持高速增長。招聯金融貸款業務具有筆均貸款金額小、獲客來源為純線上渠道的特點。據財報顯示,招聯金融2021年筆均借款金額僅4279元。同期,線下代表興業消金,其產品中貸款金額集中在 10-20 萬元的區間內,占總貸款的 87.56%,與同業相比,件均金額仍相對較高:2021年近九成貸款來源于線下,線下筆均貸款金額15萬元,是招聯消金筆均金額的30倍。

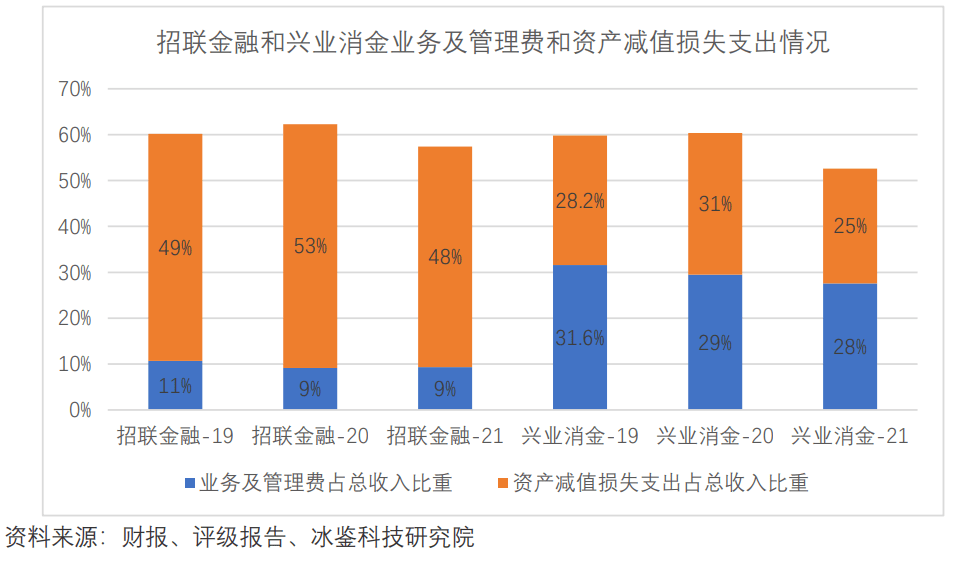

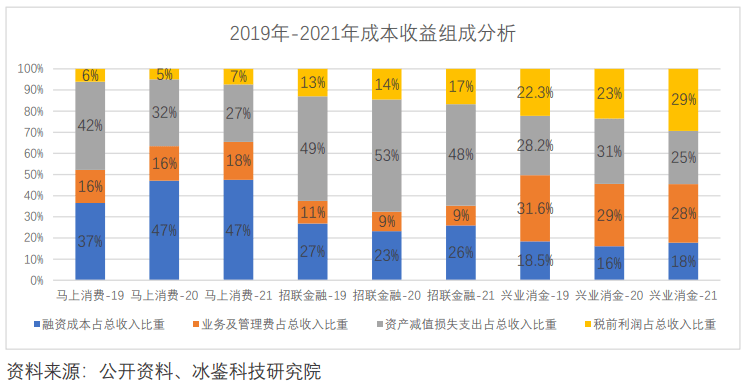

近三年的數據顯示,招聯金融業務及管理費較低,僅占總收入的10%左右,而貸款損失準備占比較高,接近一半。線下模式的興業消金雖然門面租金、員工工資等業務及管理費支出占比較高,但是資產減值損失支出占比較低。這使得兩家消費金融公司的業務及管理費和資產減值支出之和占總收入的比重相差不大,均在60%左右。

上述數據顯示出,招聯金融和興業消金業務均保持高速增長,表現都很優異,短期很難判斷二者商業模式孰優孰劣。

四、盈利情況:凈利潤與營業收入高度相關,做大規模仍是未來趨勢

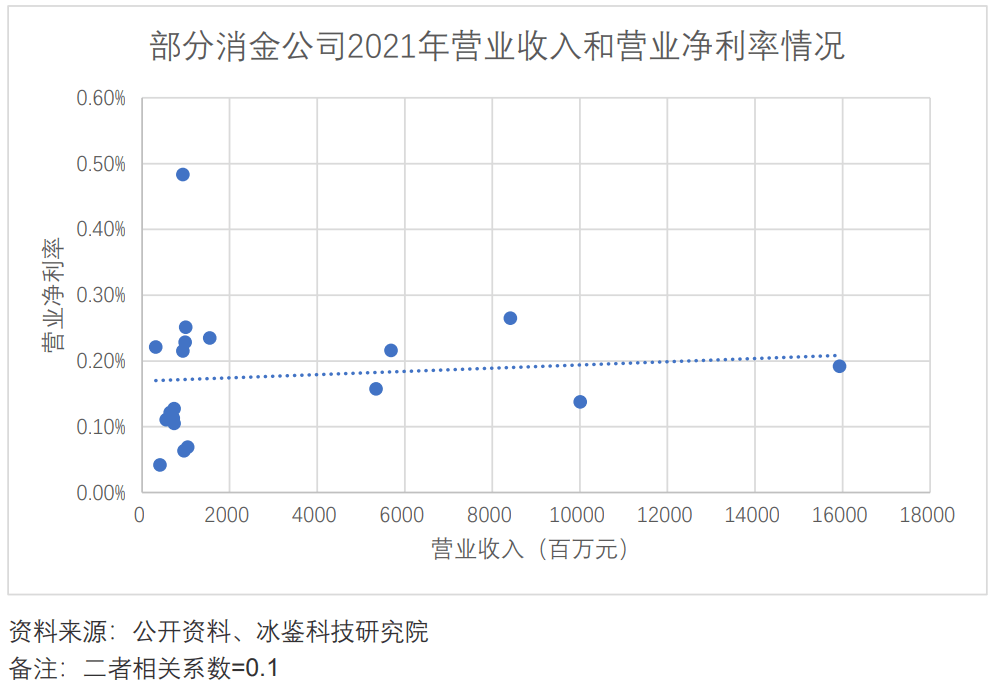

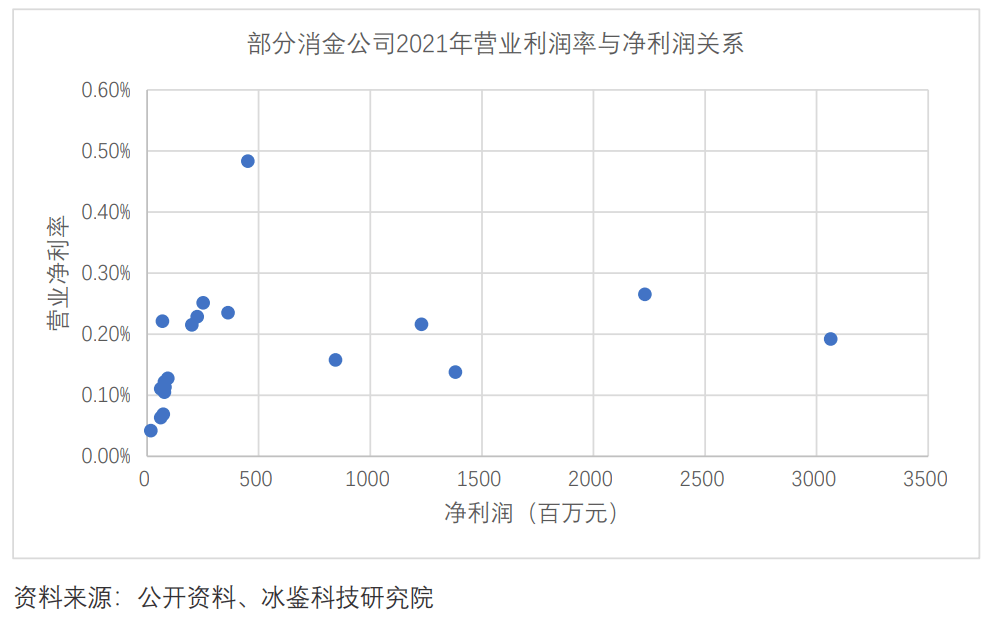

冰鑒科技研究院統計公開披露數據的19家消費金融公司營業數據發現,整體營業凈利率較低,營業凈利率均維持在0.5%以內,行業平均值為0.18%,絕大部分消費金融公司營業凈利率在0.2%左右,營業凈利率表現最好的杭銀消金,為0.48%。此外,從以下散點圖可以看出,消費金融公司營業凈利率與公司放貸收入規模(營業收入)關系不大,規模較大的消費金融公司營業凈利率表現比較穩定,更加接近行業平均值。相反,一些營業收入較小的消金公司整體營業凈利率波動較大。

冰鑒科技研究院通過整理公開資料發現,杭銀消金營業凈利率之所以表現最好,是因其2021年完成定向增發并引入戰略投資者,成功發行13.01億股股份,募集資金20.816億元,有效降低了放貸資金成本(相當于獲得了20多億低成本資金)。不過,從絕對數值看,消費金融公司凈利率與營業收入表現出了極強的相關性,這說明消費金融公司想要掙錢(凈利潤),做大規模很有必要。如前所述,200億規模是目前的行業分水嶺,未來這個數字或因多個巨頭的入局而有所提升,做大規模仍是未來趨勢。

各家消費金融公司總資產收益率相差較大,總資產收益率(=凈利潤/總資產)和凈資產收益率(=凈利潤/股東權益)相關性較強,但是與營業凈利率相關性不強。總資產收益率和凈資產收益率表現最好的均是興業消金,分別為3.61%和117.4%,2021年興業消金凈利潤22.3億元,股東實繳資本才19億,不到一年即可回本。消金行業整體回報率較高,均值高達30%。

五、風控情況:貸款損失在消金公司成本收益組成中占比較大,風控水平有進一步提高需求

雖然各家消費金融公司公布的不良貸款率都不高,但是,計提的資產減值損失或者貸款損失準備支出都不少,成為侵蝕公司利潤一大重要原因,甚至超過業務和管理費。據以下三家消金公司評級報告顯示,貸款損失準備支出均為消金公司的主要成本,占總收入的25%-50%,去年貸款損失準備支出高達數十億,甚至上百億。此外,據某中部消費金融公司分享數據,其貸款平均利率22%,風險成本也高達6.5%,由此計算,風險損失已經占總收入的近30%(風險成本/貸款平均利率=30%)。由此可知,如果消費金融公司的風險控制水平得到些許提高,將給公司帶來巨額利潤回報。

六、總結與展望

隨著螞蟻、平安、建設銀行等巨頭紛紛入局,消費金融行業也將迎來重大變革,未來頭部聚集效應更加明顯。在大股東資金和流量支持下,頭部消金公司跑馬圈地之際,中小消費金融公司資產規模難以突破天花板,而且中小消費金融公司還面臨以下四大問題:

其一,應監管要求,消費金融公司紛紛下調貸款利率,定價已經從36%下降到24%以內,但是資金來源成本較高,這導致消費金融公司息差收入大幅度下降;

其二,隨著媒體不斷報道貸后暴力催收、砍頭息等問題,以及反催收聯盟的存在,導致消費金融公司投訴量持續上升,監管部門對客戶投訴關注不斷加大,消費金融公司貸后催收異常艱難,壞賬損失不斷增加;

其三,借款客戶多頭借貸愈發普遍,疊加疫情影響,還款意愿和還款能力均在不斷下降;

其四,銀行紛紛轉型零售,加大消費金融業務投入,為了獲取客戶,貸款利率持續下探,大量優質客戶回流銀行,進一步抬高消費金融公司獲客成本。

多重因素疊加,已經影響中小消費金融公司發展,部分消金公司資產規模甚至因此不增反減。獲客成本、資金成本、風險成本是消費金融公司三大成本來源,但是各家公司占比組成卻不盡相同。頭部消金通過股東資金和流量支持,不斷降低相應成本,獲取超額利潤。中小消費金融公司缺乏股東先天優勢,修煉內功、降本增效方能突出重圍。

冰鑒科技研究院認為,在貸后方面,中小消費金融公司應積極運用法律手段,提高“老賴”客戶失信違約成本,起到震懾作用,并探索智能語音催收工具的部署。

貸前方面,消費金融公司在智能獲客和智能審批環節也應該加大科技投入,以智能營銷手段降低獲客成本,減少流量浪費,提高風控審批效率。

貸中方面,可以嘗試選擇冰鑒等智能風控服務商,根據自身資源稟賦條件,進行聯合建模或數字中臺的改造建設,做好后疫情時代的差異化貸中監測及策略迭代。

至于資金成本,成立三年以上的消費金融公司,應進一步完善公司治理機制及內部控制體系,達成監管關于資產證券化(ABS)和金融債的發行要求,增加低成本“補血”通道。

來源:IT時代網

IT時代網(關注微信公眾號ITtime2000,定時推送,互動有福利驚喜)所有原創文章版權所有,未經授權,轉載必究。

創客100創投基金成立于2015年,直通硅谷,專注于TMT領域早期項目投資。LP均來自政府、互聯網IT、傳媒知名企業和個人。創客100創投基金對IT、通信、互聯網、IP等有著自己獨特眼光和豐富的資源。決策快、投資快是創客100基金最顯著的特點。

熱門文章

精彩評論

小何華為現在牛的不只是設備商了,,華為的手機現在也是全球銷量不錯,國內也算是老大了,之前用小米,,現在都改華為了。。產品確實不錯。

小何華為現在牛的不只是設備商了,,華為的手機現在也是全球銷量不錯,國內也算是老大了,之前用小米,,現在都改華為了。。產品確實不錯。 小何三星手機在中國還有市場嗎?看看現在滿大街的vivo和oppo ,,華為,,小米線下店,,就是知道三星的市場基本沒有了。。

小何三星手機在中國還有市場嗎?看看現在滿大街的vivo和oppo ,,華為,,小米線下店,,就是知道三星的市場基本沒有了。。 小何滴滴打車現在也沒有之前那么火了,,補貼也少了。。

小何滴滴打車現在也沒有之前那么火了,,補貼也少了。。 小何今日頭條要把騰訊的地方各頻道給霸占了。。

小何今日頭條要把騰訊的地方各頻道給霸占了。。