美國科技巨頭的“中年危機”是如何形成的?

剛剛過去的四月,是美國科技股的“黑色四月”,悲觀情緒蔓延。

4月最后一個交易日,亞馬遜一夜暴跌14%。整個4月,它的股價已經跌去23.8%,創下2008年1月大跌25.4%以來最大月度跌幅。

無獨有偶。谷歌母公司Alphabet的股價也4月份大跌18%,這是它自2008年以來最糟糕的一個月份。

4月份,科技股為主的納斯達克指數跌幅達到13.3%,創2008年金融危機以來最大月度跌幅。

這背后,科技巨頭業績拉垮是其中一個關鍵原因。

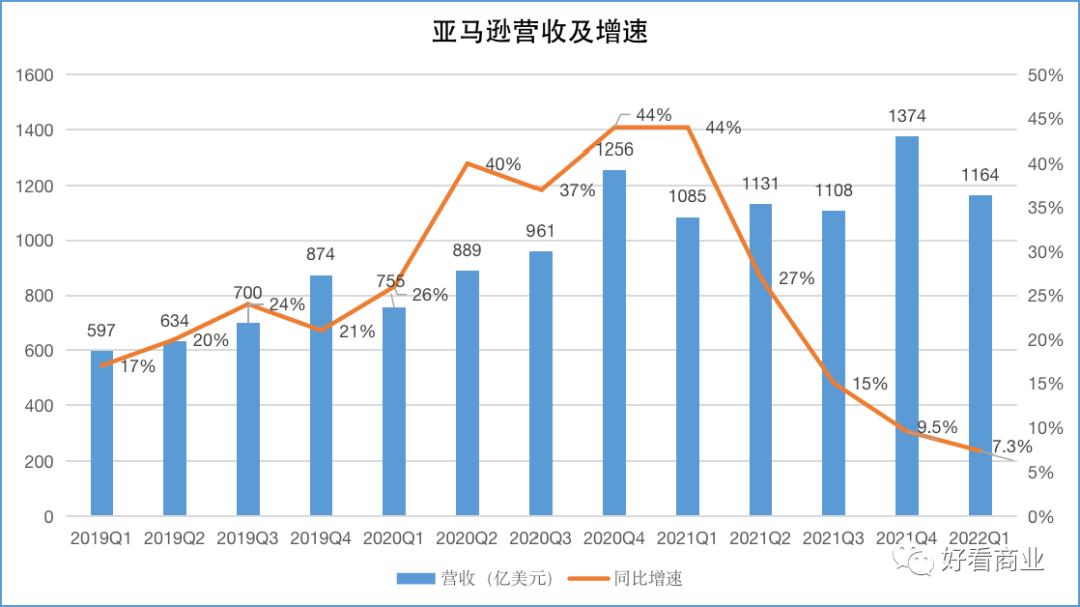

亞馬遜Q1財報的財報堪稱“全軍覆滅”。這一季,其營收增速低于分析師預期,創下二十年來最低增速。其中線上銷售、訂閱服務和廣告業務營收均不及分析師預期;云業務增速放緩。Q1經營利潤也不及分析師預期。

Alphabet的營收同比增長23%,其中占比超8成的廣告業務同比增長22.3%,兩項指標均創五個季度以來最低增速。

曾經的優等生變成了表現不及格的差生,市場的失望之情可想而知。

成立于1994年的亞馬遜如今已經28歲,看起來卻像邁入了中年。在這一點上,亞馬遜并不是孤例。

在過去,人們常用FAAMG來代指美股五大科技巨頭——臉書(Facebook)、蘋果(Apple)、亞馬遜(Amazon)、微軟(Microsoft)、谷歌(Google)。如今,臉書已經更名為Meta,谷歌也變成了Alphabet。

他們都成功穿越了互聯網、移動互聯網,最老的微軟如今已經47歲,最年輕的Meta也已經年過18。

從今年Q1的財報來看,美國五大科技巨頭紛紛表現出銳氣不再、增長放緩的癥狀。

此外,他們都面臨新的麻煩:員工的工會組織紛紛成立,隊伍不好帶了。工會要代表員工向與他們談判,爭取更好的薪資待遇和工作環境。這意味著,科技巨頭們要付出更高的代價。

一場中年危機正在悄然來臨。

存量時代,越來越漲不動了

美國五大科技巨頭主要涉及三個大行業:消費、廣告和企業服務;兩個關鍵詞:消費互聯網和產業互聯網。

總的來看,全球消費互聯網都處于存量爭奪時代,受全球消費疲軟影響,電商零售行業、智能硬件和在線廣告的大盤增速都在放緩。

這決定了其中的玩家們彼此競爭更加激烈,加上基數在變大,增速放緩是必然。

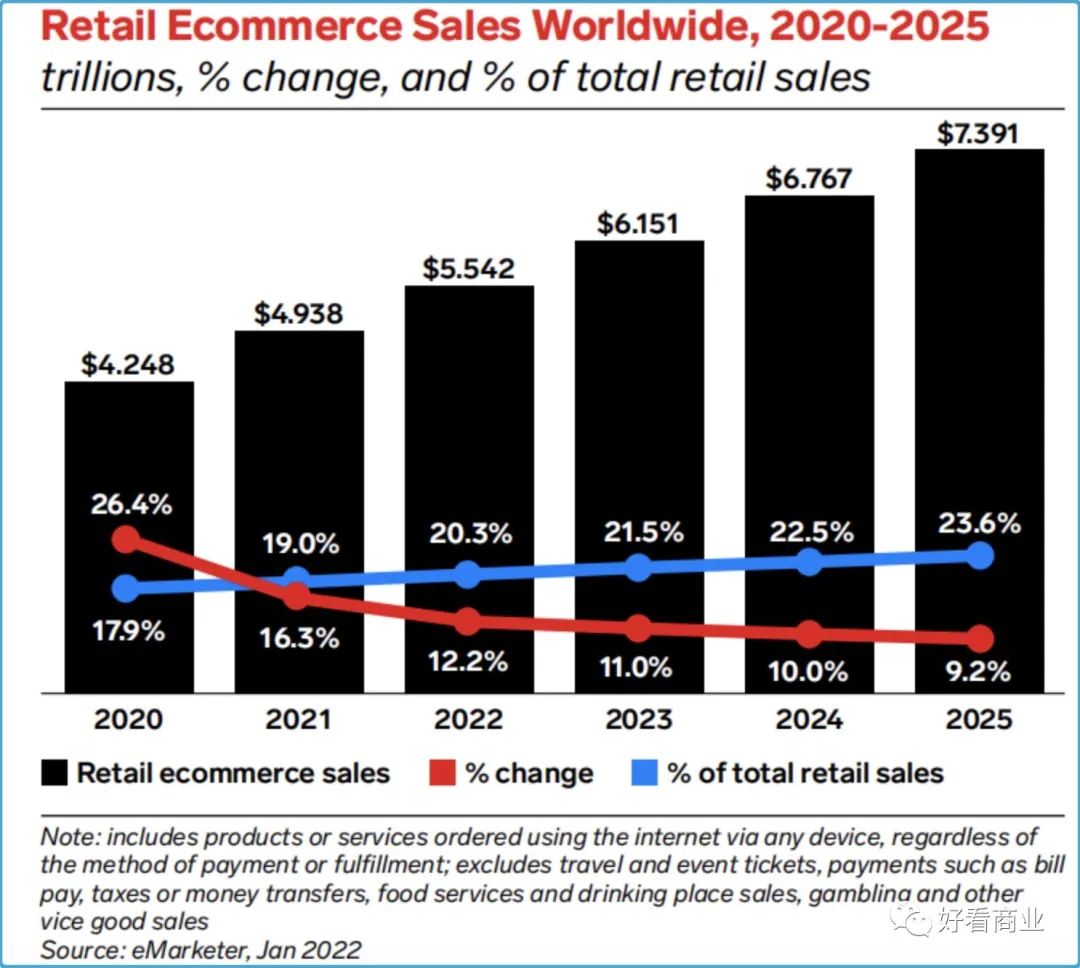

據eMarketer的報告,2022年全球電商銷售額預計將首次突破5萬億美元,占整體零售總額的1/5;2025年,這個數字或將突破7萬億美元。

但從增速來看,將從2020年的26.4%降至2022年的12.2%,到2025年增速將降至個位數——9.2%。

亞馬遜已經是全球最大的電商零售平臺,2021年凈銷售額4698億美元,其中商品銷售額約達2418億美元。2021年,亞馬遜同比增長22%,已經跑贏全球電商大盤16.3%的增速。

今年Q1,亞馬遜增速大跌至7.3%。這是亞馬遜20年來的最低增速。去年同期,亞馬遜實現了44%的增長。

疫情之下的國際供應鏈變得低效而混亂,這嚴重影響了亞馬遜的履約效率,導致其線上零售增長持續放緩,貨運成本大幅提升。

隨著跨境電商新秀SHEIN、Shopify等的崛起,他們在瘋狂與亞馬遜爭食國際市場,再加上俄烏戰爭,亞馬遜的國際業務受到明顯影響,收入下滑。

在業務增長乏力的同時,亞馬遜自身卻處于新的投入期。2020年和2021年,公司在履約人力、場地等方面的投入翻倍,但2021年其零售業務的收入規模相比2019年只增長了65%。

新的投入要帶來新的營收和利潤釋放仍需要時間,再加上疫情和國際宏觀形勢的持續影響,亞馬遜短期內似乎很難在財務和股價上得到明顯的改善。

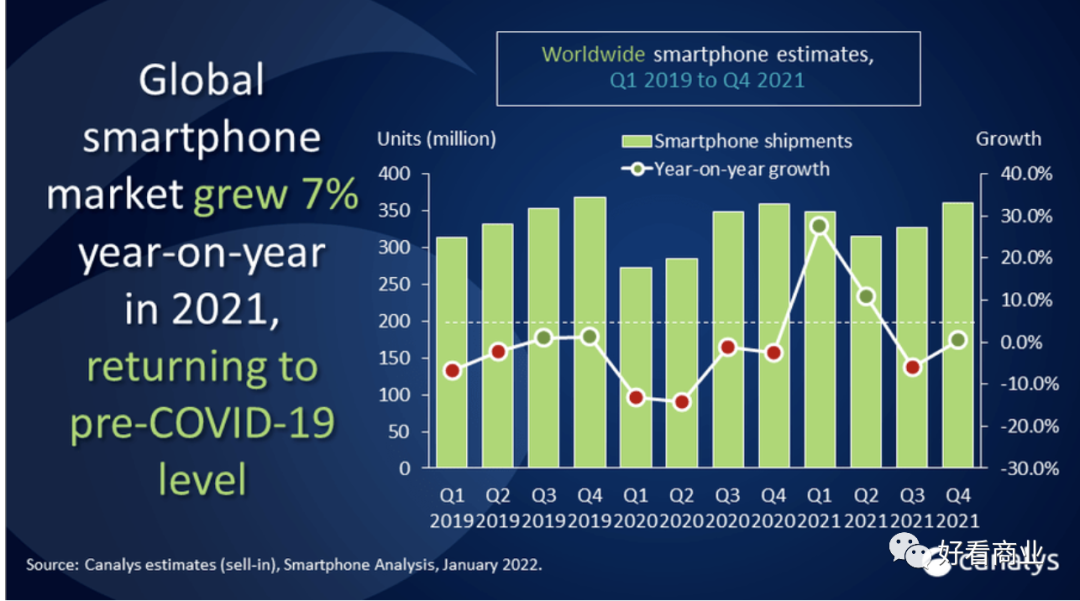

全球消費疲軟,智能硬件也未能獨善其身。過去2年,全球智能手機出貨量保持個位數增長或者負增長。今年Q1,全球智能手機市場出貨量同比下滑7%。

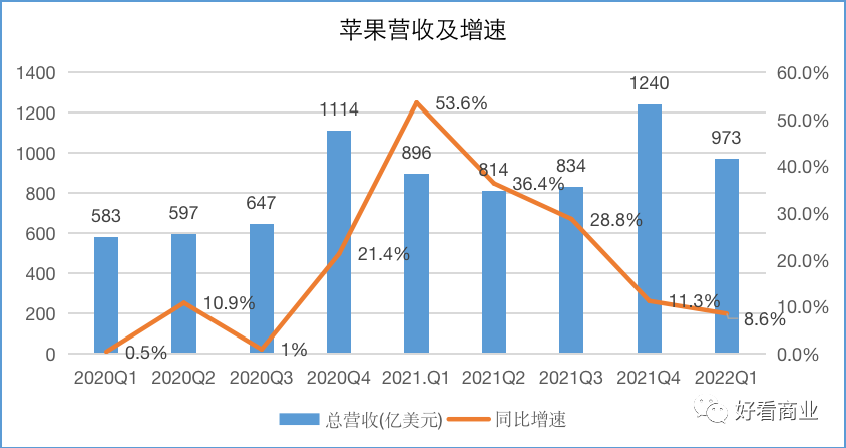

相比之下,蘋果的表現超越大盤。今年Q1,蘋果營收973億美元,同比增長8.6%,高于彭博一致預期的940億美元。其中主要得益于iPhone和Mac的拉動,兩者該季度同比增幅分別達5.5%和14.6%。

但總的來看,蘋果這一季營收增速仍在下滑通道,創6個季度以來最低紀錄,也首次跌破兩位數。

這背后,主要是蘋果硬件業務增速下滑,本季度同比增長只有6.6%,為六個季度以來最低,包括iPad和智能穿戴設備本季度表現都低于市場預期。

2022年以來,全球通脹高企,智能手機、PC等電子終端需求疲軟。多家機構下調智手機出貨量預測。

Omdia最新數據顯示,2022年智能手機顯示屏需求較2021年實際出貨量下降超過11%。

下一步,疫情導致的供應鏈緊張、缺芯以及俄烏沖突也將持續對蘋果業績帶來影響。

蘋果高管預計,受供應鏈短缺和中國工廠關閉等因素影響,二季度可能造成高達80億美元的損失。

疫情反復導致消費、旅游等行業受損嚴重,他們保存實力的第一舉措可能就是消減廣告等開支。這抑制了全球在線廣告的增長。

所以,盡管疫情期間人們花在網上沖浪的時間更長了,但是流量激增卻沒有帶來廣告收入的大幅上漲。

據GIR的調研,2021年全球互聯網廣告收入大約2983億美元,預計2028年達到6385億美元,2022—2028期間,年復合增長率12.4%。而2014—2018年的年復合增長率為15.7%。

Alphabet和Meta長期占據全球互聯網廣告第一和第二的位置,2021年二者的廣告收入分別達到2094億美元、1149億美元。

盡管如此,隨著在線廣告大盤增長放緩,以及各自基數變大,Alphabet和Meta的廣告業務增速放緩難以避免。

具體來看,2022年Q1,Alphabet營收同比增長23%,其中占比超8成的廣告業務同比增長22.3%,均創五個季度以來最低增速;廣告業務環去年Q4比下滑10.6%。

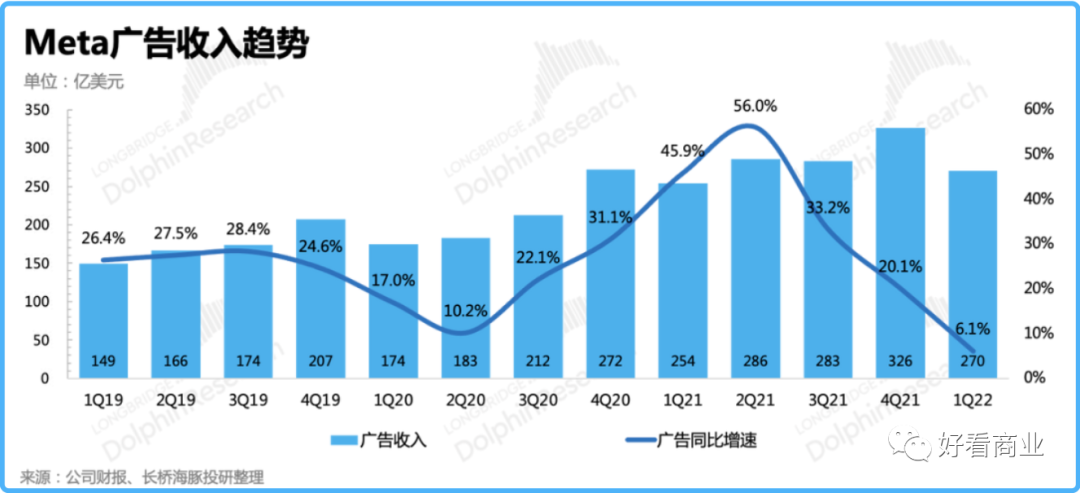

廣告是Meta收入的基本盤,目前營收占比超96%。今年Q1,Meta廣告收入270億美元,同比增長6.1%,低于市場預期的273億美元;環比下滑17%。而其廣告業務增速下滑的態勢已經持續了一年時間。

除了在線廣告大盤增速放緩,競爭加劇也是導致Alphabet和Meta廣告收入增長放緩的一大因素。

全球在線廣告市場幾乎是一個零和游戲。現在,這個市場的玩家在變多,2021年,亞馬遜、蘋果以及TikTok等新玩家加速廣告業務變現,來勢兇猛。

以TikTok為例,截至去年9月,其全球MAU已經突破10億。總體年輕化的用戶群體更有利于其商業化。

據Insider Intelligence預測,2022年TikTok的廣告收入規模有望達到110億美元, 同比增長近175%。除了廣告,其直播電商業務也在快速變現。

Sensor towe(7.14,0.54,8.18%)r的數據顯示,2021年Q1 ,TikTok平臺上消費者支出為8.21億美元,是全球收入最高的非游戲類應用。

盡管Alphabet和Meta都推出了短視頻流媒體等新產品以應對來自TikTok的競爭,但這個戰斗很難在短期內結束。

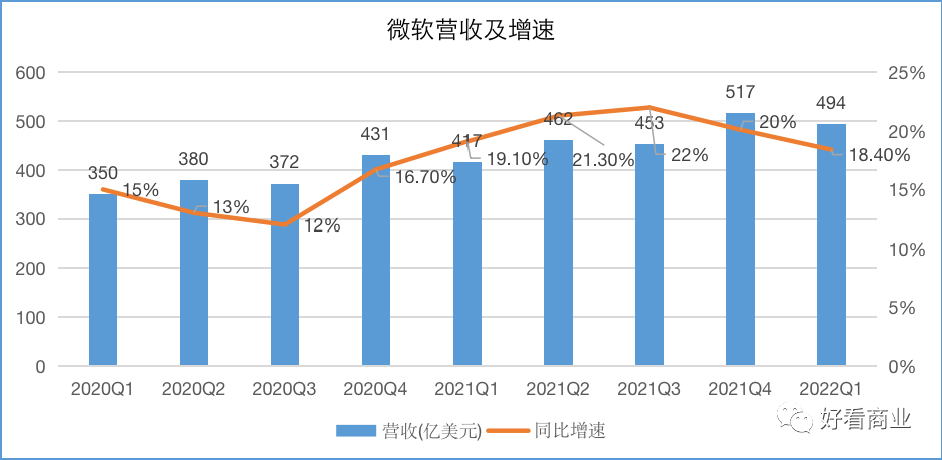

相比之下,微軟是美國五大科技巨頭中表現最穩的一家。一年多來,其季度營收持續保持20%左右的同比增幅。

這與微軟的營收來源有關。微軟目前三大塊業務中,Office為主的“生產力與商業流程”業務和以Azure為核心的智慧云業務主要是TOB業務,目前合計營收貢獻超過70%。

其中,Azure在Q1收入114.5億美元,同比增長46%。它的營收規模首次超越Office全線業務,成為微軟收入絕對值最高,增速最快的業務。

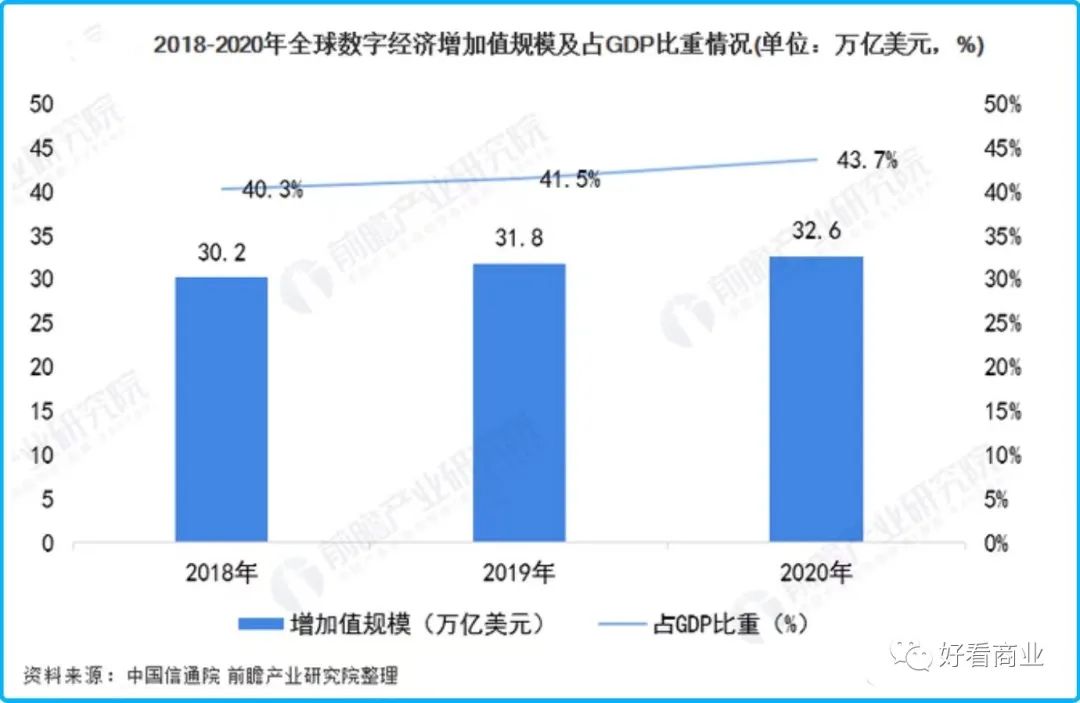

受益于云計算等新一代信息技術的發展,傳統產業加速向數字化轉型。據前瞻產業研究院的數據,2018-2020年全球數字經濟規模持續上漲,2020年達到32.61萬億美元,占GDP比重為43.7%。

不過,最近三個季度,微軟的營收增速也處于持續下滑中。微軟面向企業端的辦公SaaS產品Office 365進入云端化紅利尾聲,收入持續放緩。

而隨著基數變大,Azure本季度的增速也觸及歷史最低水平。以Azure為核心的智慧云業務是微軟下一步增長的關鍵。

所以,沒有企業的時代,只有時代的企業。在瞬息萬變的科技領域,各領風騷三五年,成敗切換尤其殘酷。這就是時勢的力量。

面對大環境和大趨勢,巨頭們唯一不變的就是不斷尋求變化實現增長,或者至少在此消彼長中立于不敗之地。

有待提升的第二增長曲線

就像每個中年人都希望做點副業獲得更多收入一樣,巨頭們也在打造新的增長點以獲取持續的增長動力和安全感。

云業務就是微軟、亞馬遜、谷歌(Alphabet)的新增長希望。

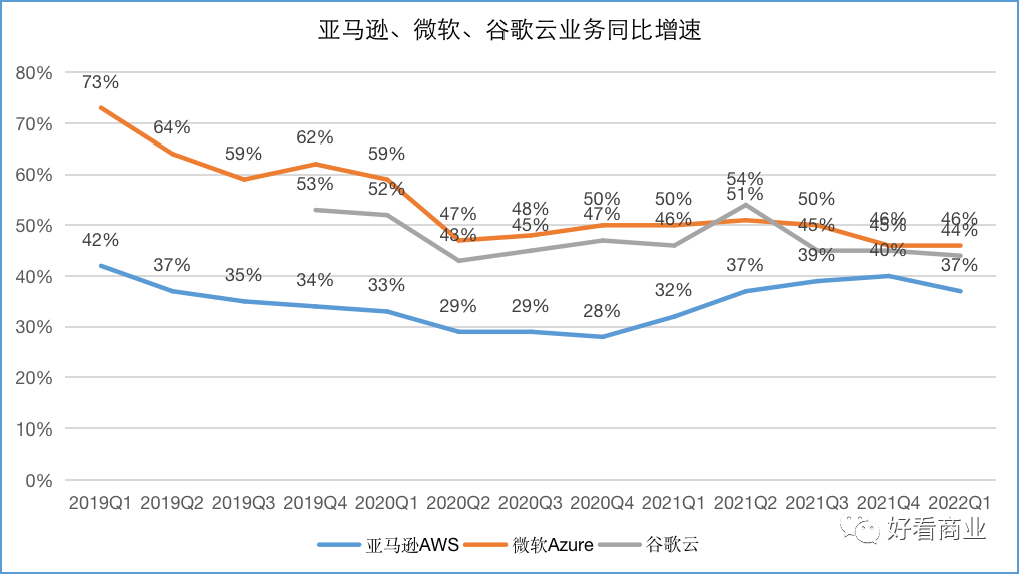

過去一年多時間,微軟Azure、亞馬遜AWS、谷歌云每個季度仍保持30%-50%的高速增長。

2021全年,AWS 在亞馬遜總營收中占比13.2%,同時貢獻了55.5%的運營利潤。

以Azure為核心的微軟智能云去年全年總營收678億美元,營業利潤300億美元,在微軟總營收和總營業利潤中分別占比36.7%和38.2%。

2021年,谷歌云收入192.1億美元,營收占比7.5%,是谷歌收入占比第二大的單一業務。不過,谷歌云仍處于虧損狀態,去年營業虧損超31億美元。

總的來看,云業務在亞馬遜、微軟和Alphabet的營收中占比仍有待提高,目前還不能充當真正的營收頂梁柱。

在尋求新增長點上,Meta希望走一條云計算之外的路——Reality Labs,它包含了VR/AR以及元宇宙戰略。

今年Q1,Meta 的Reality Labs 營收6.95 億美元,同比增長30.15%,這部分收入的營收占比僅為2.6%,離真正的第二增長曲線還有很遠的距離。

蘋果的第二增長點來自互聯網服務。今年Q1,蘋果互聯網服務實現收入198億美元,在總營收中占比20.4%。

最近幾年,蘋果的服務收入保持穩定增長。今年Q1,隨著蘋果硬件收入放緩,其軟件服務增速也有所下滑,同比增長17.3%,而此前幾個季度的增速都在20%以上。

隊伍不好帶了

除了放緩的業績,美國科技巨頭還面臨新的麻煩:工會組織正在風生水起。

4月1日,在紐約斯坦頓島上一個被稱為JFK8的亞馬遜物流倉庫內,亞馬遜員工以55%的支持率,投票決定成立亞馬遜史上第一家工會。

按照美國勞工法律,如果有資質的員工中有超過五成投票同意組建或者加入工會,就可以成立工會,然后上報全美勞資關系委員會批準。

目前,亞馬遜全球的全職和兼職員工超過160萬人,其中約110萬在美國。它在美國是僅次于沃爾瑪(152.51,0.53,0.35%)的第二大私營雇主。

但多年來,亞馬遜的員工們對公司抱怨不斷,他們對不夠靈活的工作時間、惡劣的工作環境惡劣有諸多不滿。

所以,亞馬遜的藍領員工(包括倉庫員工、快遞員等)一直試圖成立工會,但一直因亞馬遜的阻撓而失敗。

第一個亞馬遜工會的訴求很明確:通過集體談判,為員工們爭取更好的薪酬福利、工作環境和更長的休息時間等。

亞馬遜不是唯一遭遇工會麻煩的美國科技巨頭。

據《華爾街日報》4月初的報道,蘋果公司的零售人員也在加緊行動,試圖組建自己的工會,以獲得更高的薪酬待遇,分享公司的發展成果。

去年1月,谷歌第一個工會——“Alphabet工會”宣告成立。他們《紐約時報》發表文章稱,“工會將努力確保工人們了解自己的工作在做什么,獲得合理的工資,同時不必擔心受到虐待、報復和歧視”。

《紐約時報》在去年初的報道中稱,過去幾年來,員工維權行動已席卷硅谷。

《國際金融報》援引美國勞資關系委員會的數據稱,2021年10月—2022年3月,該委員會共收到近1200份尋求工會代表的請愿書,同比增長57%,為10年來最高水平。

如果科技行業的工會組織不斷壯大,意味著,科技巨頭們要在人力資源上付出更高的代價,甚至員工管理的效率會因為工會的存在而被拉低,他們再難通過野蠻生長而獲得快速發展。

大雨來臨時,沒有任何一片樹葉能夠幸免。美國科技巨頭的遭遇有什么是值得中國科技企業借鑒和思考的呢?【責任編輯/常琳】

本文作者:周一圍,編輯:安心,來源:好看商業,原文標題:《美國科技巨頭的“中年危機”是如何形成的?》

來源:好看財經

IT時代網(關注微信公眾號ITtime2000,定時推送,互動有福利驚喜)所有原創文章版權所有,未經授權,轉載必究。

創客100創投基金成立于2015年,直通硅谷,專注于TMT領域早期項目投資。LP均來自政府、互聯網IT、傳媒知名企業和個人。創客100創投基金對IT、通信、互聯網、IP等有著自己獨特眼光和豐富的資源。決策快、投資快是創客100基金最顯著的特點。

熱門文章

精彩評論

小何華為現在牛的不只是設備商了,,華為的手機現在也是全球銷量不錯,國內也算是老大了,之前用小米,,現在都改華為了。。產品確實不錯。

小何華為現在牛的不只是設備商了,,華為的手機現在也是全球銷量不錯,國內也算是老大了,之前用小米,,現在都改華為了。。產品確實不錯。 小何三星手機在中國還有市場嗎?看看現在滿大街的vivo和oppo ,,華為,,小米線下店,,就是知道三星的市場基本沒有了。。

小何三星手機在中國還有市場嗎?看看現在滿大街的vivo和oppo ,,華為,,小米線下店,,就是知道三星的市場基本沒有了。。 小何滴滴打車現在也沒有之前那么火了,,補貼也少了。。

小何滴滴打車現在也沒有之前那么火了,,補貼也少了。。 小何今日頭條要把騰訊的地方各頻道給霸占了。。

小何今日頭條要把騰訊的地方各頻道給霸占了。。