承接中國產業轉移,越南到底行不行

提起越南,估計大部分人的第一反應就是摩托車。為什么越南有這么多摩托車呢?因為越南沒有輕軌、沒有地鐵、沒有高架,甚至貫穿全國的高速公路、鐵路都很少。因此,也有專家稱越南的發展階段是“50公里時速”。

但是這些年,越南是各種參局混圈,大有一副“摩托變奧拓”的氣勢。比如在今年6月8號,越南和歐盟就簽訂了自由貿易協定,將取消或減少99%的關稅。

這個消息一出來,反響很劇烈,世界銀行稱這個協定在2030年會為越南經濟帶來2.4%的GDP增速。而后臺也有很多朋友朋友來詢問我們,越南會不會成為世界工廠,是否會對中國產業形成巨大沖擊,甚至取代中國地位?

這種擔憂,我們認為,DUCK不必。但是,越南在全球電子產業里的地位確實在不斷提高。而未來會怎樣,都要從越南的“舊愛與新歡”說起。

過去十幾年,和越南最親近的伙伴就是同在東亞的日韓兩國。

自1990s起,日企眼饞東南亞經濟繁榮,便大舉進入越南。索尼、東芝、三洋等公司紛紛在當地建立工廠,組裝電視機、DVD機和收錄音機等產品。

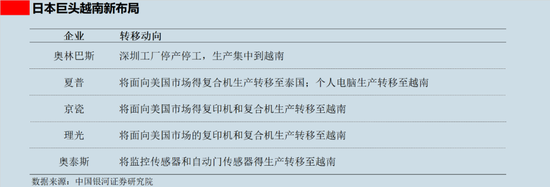

在日本提出的大名鼎鼎的“雁陣模式”里,越南便是重要的雁身。而這兩年,日本企業把一些組裝廠遷出大陸時,基本上都不忘了給老伙伴一口飯吃。

而韓國,雖然比日本來得晚,但卻愛得更猛烈。2007年越南正式加入WTO,三星、LG等公司便陸續進入。此后,越南從日本和韓國吸收的FDI(外商直接投資)比例長期保持在40%以上,2017年更是達到48%的歷史高點。

2014年則是標志性的轉折點:韓國超越日本,成為越南最大的FDI來源國。而韓國后來居上的重要推手,就是三星。這家在韓國只手遮天的“國民企業”,在異國他鄉同樣打造了根深蒂固的基業。

三星在越南的布局,更是高層直接定下的“戰略大計”。

2009年,三星在越南的第一家工廠正式投產;三年后,會長李健熙親自訪問越南,和接班人李在镕等領導層在當地召開會議,商討未來布局。隨后便有了第二家工廠,該方案更由李在镕親自主導,被稱為“李在镕項目”。而在2019年,李在镕還直接和越南總理阮春福進行會談,打通政商關系,規劃三星未來的投資計劃。

而三星“越南帝國”的磚石,其實也正來自于中國大陸。

三星在大陸的老據點是成立于1992年的惠州工廠,從生產MP3等電子產品起步。該工廠曾被評為“花園式單位”,而李健熙更是因為這筆投資,在訪問中國時受到主席總理的接待。

2006年該工廠引入手機生產線,巔峰時月均生產手機600萬臺,占全球出貨量約17%。隨后,三星在蘇州、東莞、天津等地相繼開廠,三星對中國工人的愛,可謂深沉。但在2015年左右,三星“變心”了。

2015年,為三星代工的普光蘇州廠和東莞廠倒閉停產,2018年,深圳三星和天津三星也先后關門大吉。工廠關停潮疊加公司業績下滑和Note7“爆炸門”,令吃瓜群眾不禁感嘆又一家外企“樓塌了”,灰溜溜敗走中國。

而在2019年10月,三星大陸大本營惠州工廠也關停了,徹底停止在中國大陸生產手機產品。一位惠州工廠女員工在抖音上分享了辦理離職手續的全過程,一位位工齡超過十年的老員工們排隊領取紀念品——一部Galaxy S10+手機。

十年時間,三星在越南總計投資超過173億美元,建起8家工廠和一個研發中心,產品范圍覆蓋智能手機、顯示器和家電。僅智能手機一項,越南工廠每年產量就在1.5億臺左右,約占全球總產量的一半。而從整體上看,2018年越南三星的出口額達到600億美元,是越南全國出口的1/3。

巨頭的影響力不可小覷,三星牽一發動全身,撬動了各家配套廠商,更直接帶動了一座城市的崛起。

2019年底,三星的一級供應商中,在越南投資的已達42家,此外,還有大約200多家配套廠商抱團布局。僅在北寧廠區,就有約12萬名員工,每天上百輛員工巴士穿梭于60公里范圍之內。而原本在地里勞動的農民,如今都成為年入近五千美元的裝配線工人,當地人均GDP也達到全國水平的三倍。

三星、LG、夏普、英特爾等公司都在越南上馬新產線,就連任天堂也開始在越南生產Switch游戲機。而對于外企的大舉進軍,尤其是三星的布局,當地人一邊享受著紅利,一邊又充滿了“疑惑”:如果有一天朝韓統一了,那現在越南所擁有的,都將歸朝鮮所有。

令人擔憂越南是否會取代中國工廠地位的,莫過于中國公司產業鏈的遷移。這波熱潮始于2018年,而最主要的原因就兩個字:關稅。

轉移企業中,最具代表性的便是臺企為主的消費電子組裝廠,以及大陸的蘋果供應鏈。臺企在越南的布局其實也得追溯到多年以前,但真正走上臺面,還是貿易摩擦之后的事。

2007年越南加入WTO時,鴻海郭臺銘就曾親自乘車考察從深圳龍華廠到河內的跨國運輸路線,之后在越南北寧買下超過400公頃土地,隨后因金融危機,計劃暫時擱淺。2010年,該工廠再次正式啟動,但規模僅僅為三個廠房、4萬多員工。和大陸動輒幾十萬人工廠相比,并沒啥存在感。

但毛衣戰一打,“鴻海”馬上就開始施展騰挪大法。性質較敏感的網通產品,原本在廣西南寧廠生產,在關稅威脅下立馬撤出大陸,轉移到越南北寧。目前,鴻海在北寧的工廠已經成為美國的網通產品的制造中心,服務于思科等大客戶。

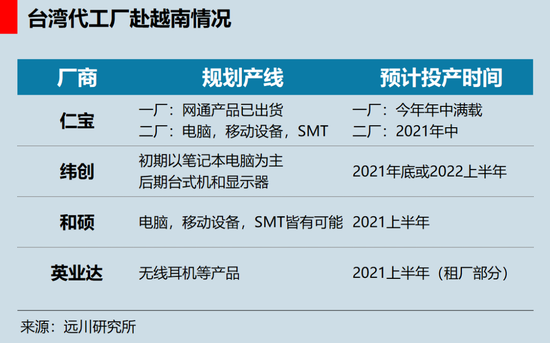

其它組裝廠同樣也順流而下。筆記本組裝廠“仁寶”重啟了在北越永福的工廠,網通產品一廠即將滿載,生產PC的二廠也將在明年年中投產。緯創、和碩和英業達等企業,也都將前往越南,于2021至2022年開始生產。

心急的企業甚至等不及買地建廠。比如通信設備廠商“啟碁”則直接租下漢達精密的一間廠房,畢竟再晚一兩個月,“靴子”落地之時,美國大客戶可能就保不住了。

而在電子產品王者iPhone方面,鴻海并未將生產線轉移到越南,而是直接再下沉一步,投向了“人多勢眾”的印度。而大陸的蘋果供應商倒是先行一步,立訊精密、歌爾聲學、藍思科技、德賽電池等廠商小步快跑出國門,投身北越搞生產。

立訊精密于2016年在越南建廠投產。去年,董事長王來春表示,之前的產能轉移已經基本解決關稅帶來的問題,必要時公司會將受影響的產品繼續轉移至越南或其他國家。未來,立訊將建立第二個廠區,越南總計將承載1/3的產能。

同樣生產AirPods系列的歌爾聲學,其實早在2013年便作為三星的代工廠,同步來到越南建廠,之后多年生產EarPods有線耳機和Lightning連接線,而在去年也開始組裝AirPods產品。

德賽電池的一名主管則表示,客戶有七成產品要銷往美國,急著找過來要求在越南生產,以后可能還要擴產。

2018年,越南吸引FDI的排序依次為:韓國、日本、新加坡、中國臺灣、英聯邦島國、中國香港、中國大陸。除去舊愛日韓兩國,臺灣和大陸,加上相當大比例通過新加坡、英聯邦島國和香港過去的資本,折射出中國日漸鐘情于這個與廣西和云南接壤的國家,成為“新歡”。

畢竟關稅背景之下,“新歡”們更希望找到新陣地,將組裝生產的最后一環節轉移出去,借所在國的貿易政策有效避稅。而越南堪稱在毛衣戰中受益最大的國家之一。

作為多個國際自由貿易協議成員,越南左右逢源,吃盡紅利:加入CPTPP協定,開始收割加拿大市場訂單;和歐盟簽訂EVFTA自貿協定,將在十年內消除雙邊貿易中99%的關稅;此外,還有東盟經濟共同體、一帶一路、WTO……有人這樣形容:在越南,總有一款“零關稅”適合你。

貿易摩擦是引爆點,其中的產業邏輯同樣也值得深究。對于相對更晚入局的企業,越南有三大亮點:“人口紅利”、“政策優勢”、和“地理條件”。

人口紅利主要是和外企的舊相好中國大陸相比,屬于“推”的因素。

大陸勞動力在年齡結構和薪酬水平上的優勢日漸微弱,而越南目前有近1億人口,中位年齡30.5歲,35歲以下青壯年占比56%。薪酬方面,越南目前平均月薪尚在300美元以下,僅為大陸的三分之一左右,在東南亞各國中也處于較低水平。

政策優勢則是主動“拉”的因素。越南政府多次修改《投資法》,大力吸引外商投資。企業所得稅率為20%,低于中國的25%,工業園中的企業能獲得“兩免四減半”(頭兩年免稅,之后四年繳稅減半)的政策優惠,高科技產業更能享受到“四免九減半”。

地理條件則是越南相比其他東南亞國家更為得天獨厚的位置。

在我們的認知里,東南亞各國蝸居在我國西南角,具體也分不清誰在哪里。而拿出地圖仔細觀察,會發現越南有得天獨厚的地理優勢:只有越南同時和云南和廣西接壤,離廣東也非常近,老撾和緬甸都只是和云南邊陲相鄰,其間更有危險地帶“金三角”。

鴻海當年在越南考察,正是考慮到和中國供應鏈的距離,才放棄當時臺商云集的南越,而將工廠放在北越。從深圳龍華到北寧,總路程不過13小時,從南寧出發還能縮短一半。

而按照“FDI存量/GDP”這項指標來看,越南每1美元GDP對應著0.6美元的FDI,位于東南亞最高水平:高于泰國0.45,馬來西亞0.43,印尼0.27和菲律賓0.25。而高效的轉化率配合三大優勢,使得越南成功吸引外商投資,率先吃下這波產業轉移的紅利。

這種成績,誰看了都拍手叫好。也不得不令人擔憂,“越南制造”即將取代“中國制造”,成為下一個電子產業的基地。然而前景當真如此美好嗎?其實,盛景之下的隱憂,就藏在這些如今的優勢“因素”之中。

越南并不是第一個吃到產業鏈轉移紅利的國家地區。

縱觀歷史上的三次電子信息產業轉移,從美國本土到日本,從美日到韓國和中國臺灣,最后再到中國大陸,無一不是由于遷出國本身產業升級,主動移出低附加值的產能,才養肥了下一個新玩家。

如今,雖然貿易摩擦和疫情的雙殺,強行攪亂全球產業鏈的分工布局,逼迫部分企業遷出中國,但很難斷言向東南亞地區,特別是越南的“第四次產業轉移”已成定局。而依次回顧前文分析的四大優勢來看,也難言穩定,難言靠譜。

勞動力方面,越南畢竟“只”擁有1億人口,相比中國和印度的14億要遜色不少,這也就意味著人口紅利雖然存在,但總量不大。

越南注定只能承接從中國轉移出的一部分產能:一半三星手機,大部分AirPods,一些PC和網通設備,這可能就是越南胃口的上限。東南亞其他國家同樣能“雨露均沾”,而若真不得不尋找下一個“中國制造”,印度顯然才是更優解。

正因人口體量小,在吃下毛衣戰帶來的擴產需求后,越南的勞動力成本快速水漲船高,前幾年均以每年10%的速度增長,近兩年增速也有5%-7%,趕上中國可能也就是三五年時間。同時,適齡勞動人口的數量也已出現拐點。

政策和營商環境方面,稅收優惠力度仍然誘人,但蜂擁而至的廠商推高了土地價格。

2019年,南部胡志明市的工廠租金平均達到4.1美元/平米,北越經濟圈也有3.5-4美元,與之相比,蘇州是4.2美元,東莞只有3.6美元,而越南的水電價格也要高于中國。如此,廠商便要在勞動力+稅負的紅利和其它成本之間做出權衡,越南的優勢并不穩固。

兩項長期優勢已經出現逆轉,而這與許多廠商選擇撤離中國的原因異曲同工。只不過,投資的熱度上升過快,導致越南享受紅利的時間可能要短得多。貿易摩擦背景下,更折射出越南難以擺脫“風口上的備胎”的角色。

混沌天成研究院一份報告的標題“關稅加征,越南吃撐”就頗為形象。越南的確依靠手里的幾張貿易協定,于中美之間左右逢源,在大國博弈里取得最有利的區域地位。

然而,這也意味著越南的命運綁定在中美關系之上,無論是中美經貿談判還是年底的美國大選,都在暗處改變著企業的抉擇,產能的騰挪,資金的流向。

最后,越南地理位置也決定了其在產業鏈中的分工角色。越南經濟呈現高外貿依存度的特征,進出口總額甚至達到GDP的兩倍,但凈出口卻只占3.4%(GDP=消費+投資+政府購買+凈出口,凈出口=出口-進口)。這意味著,越南承擔的還是苦力活,進口零部件再組裝運出,中間環節的附加值非常少。

所以,無論是三星還是中國企業,都將投資重點放在更靠近中國的越南北部。這樣可以利用中國東南沿海企業,快速獲得零部件和原材料,而其本國工業體系和產業鏈還尚未培育起來。

比如在疫情期間,由于越南防控成果較好,三星將希望放在了當地的工廠。但是,大批零部件因陸路交通受阻滯留在中國,當地配套廠存貨有限,產能卻還是來不及恢復。三星不得不增加空運和海運來應付困難。

而更高級的零部件,三星也依然留在了中國。比如在西安建了半導體廠,在天津建了MLCC廠。

外交學院教授施展的著作《溢出》中,越南電子產業被形容為“兩頭在外”的“半體外循環”狀態,是中國產能的“溢出”而非“轉移”。當地一名產業專家也表示“我們不需要產業政策,因為我們有廣州”,可謂姿態謙卑、定位明確。

搭上中國順風車的越南,確實發展很快,但要PK中國,無異于想一邊砸車一邊坐車,只可能自食其果。畢竟本質上來說,越南是中國產業鏈的自然延伸而不是顛覆。

另一點上來說,靠打工是不可能打成強國的,任何一個發達經濟體都需要有一兩個能產生大量利潤、且掌握在自己手里的大產業。韓國的存儲芯片、中國臺灣的芯片代工、日本的汽車、中國大陸的通信、電力都是如此。

而拿下這樣的大產業往往都需要有自主的企業配合政府的支持,進行一兩次“賭國運”式投資,擊敗原有的對手,才能實現。

但目前的越南,敢于深耕科技行業的企業還沒有露頭,逼仄的國際環境留給后發國家的大產業也越來越少,沒有打過硬仗前的越南,大概率只能靠著新歡和舊愛度過一段黃金的高速增長期,然后撞上國際分工的玻璃天花板。

越南,做東莞行,做深圳、不太行。【責任編輯/周末】

來源:遠川研究所

IT時代網(關注微信公眾號ITtime2000,定時推送,互動有福利驚喜)所有原創文章版權所有,未經授權,轉載必究。

創客100創投基金成立于2015年,直通硅谷,專注于TMT領域早期項目投資。LP均來自政府、互聯網IT、傳媒知名企業和個人。創客100創投基金對IT、通信、互聯網、IP等有著自己獨特眼光和豐富的資源。決策快、投資快是創客100基金最顯著的特點。

TA的最新文章

熱門文章

精彩評論

小何華為現在牛的不只是設備商了,,華為的手機現在也是全球銷量不錯,國內也算是老大了,之前用小米,,現在都改華為了。。產品確實不錯。

小何華為現在牛的不只是設備商了,,華為的手機現在也是全球銷量不錯,國內也算是老大了,之前用小米,,現在都改華為了。。產品確實不錯。 小何三星手機在中國還有市場嗎?看看現在滿大街的vivo和oppo ,,華為,,小米線下店,,就是知道三星的市場基本沒有了。。

小何三星手機在中國還有市場嗎?看看現在滿大街的vivo和oppo ,,華為,,小米線下店,,就是知道三星的市場基本沒有了。。 小何滴滴打車現在也沒有之前那么火了,,補貼也少了。。

小何滴滴打車現在也沒有之前那么火了,,補貼也少了。。 小何今日頭條要把騰訊的地方各頻道給霸占了。。

小何今日頭條要把騰訊的地方各頻道給霸占了。。